Después del excepcional año 2021, hay autónomos que tienen dudas de cómo les va a afectar la Declaración de la Renta si estuvieron cerrados sus negocios o si hubo una fuerte caídas de los ingresos y accedieron a ayudas y subvenciones. Por ello, hoy voy a darte las claves para que sepas cómo hacer la Declaración de la Renta para autónomos este 2022.

Te lo voy a explicar todo con la ayuda de mis compis de la asesoría Ayuda T Pymes, los tramos del IRPF vigentes, además de los trámites y modelos que tendrás que realizar y los plazos en los que debes presentarlo todo.

Cómo hacer la Declaración de la Renta Autónomos

En primer lugar, debes saber que casi todos los trabajadores por cuenta propia como contribuyentes y que hayan generado los niveles de renta mínimos sujetos al IRPF autónomos, tienen la obligación de realizar su Declaración de la Renta anual. A no ser que se dé una circunstancia especial.

👨⚖️ La excepción en la que un autónomo no debe presentar Declaración de la Renta será cuando en el cómputo, o suma de sus ganancias en patrimonio en general, los ingresos generados por el desempeño de actividad económica, rendimientos del trabajo o del capital, no se hubieran generado rentas superiores a 1.000 euros ni pérdidas por debajo de los 500 euros, tanto en tributación individual como de naturaleza conjunta.

Guías para rellenar la Declaración de la Renta

Si además aprovechar todas tus oportunidades al máximo, te recomendamos la Guía de la renta más completa y actualizada:

- Rentas exentas del IRPF

- Imputación temporal del IRPF

- Rendimientos del trabajo

- Rendimientos del capital inmobiliario

- Rendimiento de actividades económicas

- Ganancias y pérdidas patrimoniales

- Reducciones de la base imponible + Integración y Compensación de las rentas

- Mínimo personal y familiar

- Deducciones de la renta

Plazos para presentar la Declaración de la Renta Autónomos

La Declaración de la Renta puedes tramitarla desde el 6 de Abril hasta el 30 de junio de 2022.

Si tu Declaración de la Renta en 2022 ha resultado positiva, es decir, a ingresar, el pago debe presentarse a través de cualquier entidad bancaria o mediante puntos destinados a este fin dispuestos por Hacienda y organismos oficiales pertinentes.

Si el resultado nos diera (cruza los dedos) a devolver, hay varias opciones adicionales. Puedes acudir a las oficinas de Hacienda o presentar tu certificado digital en la Delegación que te corresponda a través de correo certificado.

Si quieres saber cómo presentar la Declaración de la Renta Autónomos de forma telemática, es decir, a través de internet, sigue estos pasos: Primero tendrás que hacerte con el manejo del programa de la Agencia Tributaria, Renta Web. Por supuesto, para cumplimentar el trámite por esta vía tendrás que tener tu firma electrónica vigente, el DNI electrónico o el PIN 24 horas. Si no puedes gestionarlo, tampoco es complicado y aun tienes tiempo.

Si he cobrado la prestación por cese de actividad u otras ayudas, ¿cómo hago la Declaración de la Renta?

Es importante que entiendas que en la Declaración de la Renta de autónomos del ejercicio 2021 deben figurar las prestaciones y ayudas que hayas recibido, ya sean por cese de actividad o cualquier otra por parte de tu Comunidad Autónoma.

La de cese de actividad está considerada como rendimientos del trabajo, al igual que sucede con la prestación por desempleo de los trabajadores por cuenta ajena. Eso sí, debes reflejarlo en la Declaración de la Renta, pero no en el modelo 130. Y los primeros 2.000 euros tienen una exención por rendimientos del trabajo, aunque deberán reflejarse en el IRPF.

Modelos para declarar el IRPF autónomos

📑 Tendrás que cumplimentar y presentar el modelo D-100. Este refleja los rendimientos de las actividades económicas desempeñadas por un trabajador por cuenta propia anualmente.

Puedes echarle un vistazo en el enlace al documento facilitado por Hacienda que te he puesto un poco más arriba. Son 16 páginas y 5 anexos: A.1, A.2, A.3, A.4, B.1 – B.5 (deducciones autonómicas). De estas, será obligatorio presentar las páginas nº 1, 2, 12, 13, 14, 15, 16. Las demás dependen de las características de tu renta. Es decir, que no las descartes sin echar un ojo.

Además tendrás que gestionar el Documento de Ingreso o Devolución, que se corresponde con el modelo 100.

Borrador de la Declaración de la Renta para asalariados

Los asalariados lo tienen más sencillo. Hacienda cuenta con la mayor parte de sus datos fiscales y hacer la Declaración de la Renta suele ser más intuitivo y fácil que para un autónomo. Dado el caso sólo tendrán que dar el visto bueno al borrador de la Agencia Tributaria.

Borrador Declaración Renta Autónomos

Aunque para los autónomos, sin embargo, la cosa suele ser más compleja al tener que reflejar más aspectos sobre nuestra actividad. Desde Hacienda se facilita también un borrador para los trabajadores por cuenta propia a través del programa Renta Web.

Eso sí, tendrás que revisar dicho borrador y comprobar que los datos reflejados son correctos y suficientes. Es decir, más te vale cerciorarte de que el borrador refleja la situación real de tu renta. Si no tienes tiempo o no estás seguro de cómo gestionarlo correctamente, acude a un profesional asesor para evitar liadas.

De cualquier forma, si lo has podido hacer otros años, este será mucho más fácil. El borrador hará las veces de resumen de tu actividad a lo largo del 2021, con las declaraciones trimestrales del modelo 130 de estimación directa o el 131 de módulos, así como de las posibles retenciones efectuadas en tu facturación.

Si has realizado retenciones (también si no las has hecho), estaría bien solicitar a la Agencia Tributaria tus datos fiscales, así estarías al loro de la información que Hacienda tiene sobre tu negocio mediante los clientes que te han pagado esas facturas.

Borrador Declaración Renta Autónomos societarios

Si eres autónomo societario o administrador de una sociedad mercantil, podrás usar también el borrador de la Declaración de la Renta Autónomos. Sin embargo, tendrías que tener especial cuidado si incluyes las cotizaciones del RETA.

Debes reflejarlo en tu borrador si las has pagado tú y no en el caso de que haya sido la empresa quien ha satisfecho las cuotas en el Régimen Especial de Trabajadores Autónomos. Por ejemplo, en el caso de un socio trabajador, si los pagos de las cuotas no se han hecho a través de una cuenta bancaria a su nombre, cabe la posibilidad de que no puedan deducirse estos “costes” en sus rendimientos.

Factores a tener en cuenta con el IRPF

El IRPF, es un impuesto que grava la renta de las personas físicas. De hecho eso significan sus siglas. Se trata, además, de un impuesto de naturaleza progresiva. Esto significa que cuanto más pasta gana alguien, más paga. Existen diferentes tramos de IRPF en función del nivel de renta con el que cuenta cada uno. Mira el cuadrito de ahí abajo.

TRAMOS IRPF

Desde la puesta en marcha de la Ley de Reforma Fiscal, los tramos del IRPF quedaron reducidos a estos cinco vigentes.

El IRPF en la Declaración de la Renta Autónomos

El IRPF es un impuesto sujeto a condiciones personales. Es decir, aunque dos autónomos desarrollen la misma actividad y tengan los mimos ingresos, si uno está casado y tiene tres hijos y el otro es soltero, no pagarán el mismo nivel de impuestos. Eso como ejemplo, pero como podrás imaginar, hay infinidad de factores y combinaciones de los mismos que dan como resultado diferentes obligaciones respecto al pago de impuestos.

Declaración de la Renta para autónomos: el IRPF puede variar

De esta forma, algunos de los factores que afectan a lo que pagues de IRPF autónomos serán la Comunidad autónoma donde residas, dado que en algunas los tramos IRPF e incluso las deducciones varían; la propia actividad y a si esta se encuadra en el régimen de estimación directa o al de módulos, a menudo determinado por Hacienda; a tus circunstancias familiares y a la generación o no de otros tipos de ingresos como trabajos adicionales por cuenta ajena, depósitos, dividendos, alquileres, adquirir patrimonio, etc.

Estructura del IRPF en la Declaración de la Renta Autónomos

Base imponible IRPF Autónomos

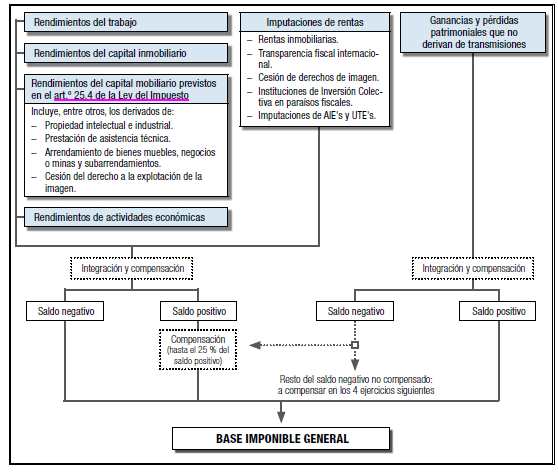

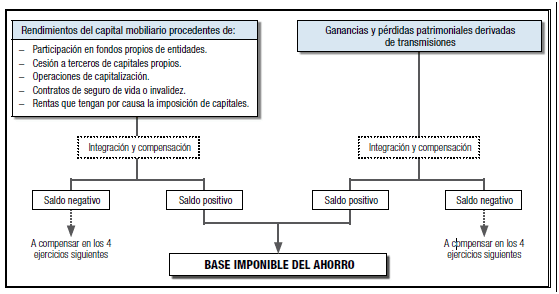

Existen dos tipos de base imponible: la base imponible general y la del ahorro. En resumen, se trata de todas aquellas percepciones económicas que recibimos durante el año natural, es decir, que componen nuestra renta y por lo que debemos pagar una serie de impuestos. Estas aportaciones a nuestra renta personal durante el año se componen de:

- Rendimientos del trabajo

- Rendimientos del capital mobiliario

- Rendimientos de actividades económicas

- Imputaciones de rentas

- Ganancias y Pérdidas patrimoniales

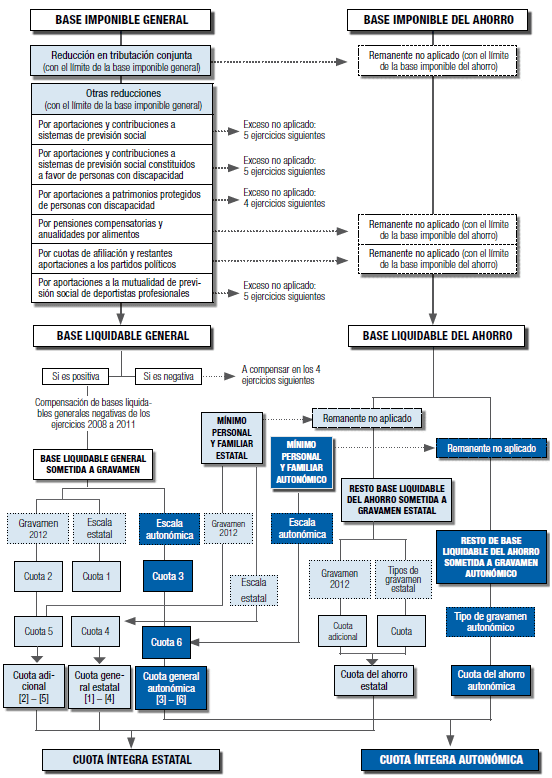

Base liquidable del IRPF Autónomos

La base liquidable es la que resulta después de aplicar a la Base Imponible las reducciones correspondientes (dependencia, envejecimiento, pensiones compensatorias).

En esta base liquidable existe una parte que por el hecho de destinarse a satisfacer las necesidades básicas personales y familiares del contribuyente, no se somete a tributación por IRPF.

En este sentido, el mínimo con carácter general son 5.550 euros. Este mínimo puede verse incrementado en función de los descendientes, ascendientes o personas con discapacidad que el contribuyente tenga a su cargo. Esta información se refleja presentando el modelo 145, que indica las circunstancias personales de cada contribuyente.

Determinación de la cuota íntegra de la Declaración de la Renta Autónomos

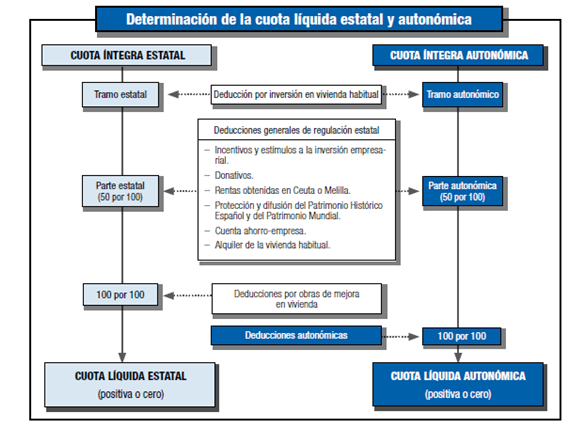

La cuota íntegra de IRPF es la cantidad que sale de la aplicación de la base liquidable general y la del ahorro una vez aplicados los mínimos personales y familiares del contribuyente.

Al ser el IRPF un impuesto cedido con carácter parcial, con el límite del 50 por 100, dentro del procedimiento liquidatario del impuesto se distinguen dos fases a las que se aplican las distintas deducciones existentes, tanto a nivel estatal como autonómico. Como resultado obtendremos la cuota líquida.

Las principales deducciones fiscales son las siguientes:

- Deducción por inversión en vivienda habitual para hipotecas firmadas antes del 31/12/2012.

- Alquiler de vivienda habitual, para aquellos contribuyentes cuya base imponible sea inferior a 24.107,20€ anuales con contratos firmados antes de 2015.

- Donativos

- Deducciones autonómicas, que dependen de cada comunidad autónoma.

Determinación de la cuota diferencial

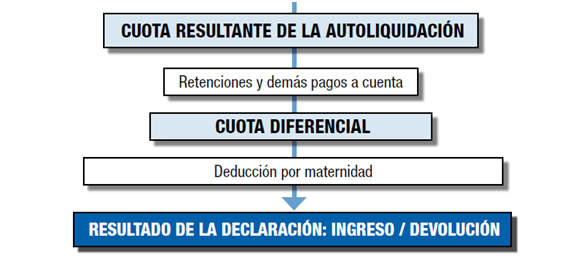

La última parte antes de conocer el resultado de la Declaración de la Renta Autónomos. Es el resultado de aplicar a la cuota líquida o de autoliquidación las retenciones y demás pagos a cuenta aplicados en el periodo. Una vez hallada la cuota diferencial para obtener el resultado de la declaración solo habrá que aplicar la deducción por maternidad en el caso que corresponda.

Resultado de la Declaración de la Renta para autónomos

Si el resultado de la declaración es una cantidad positiva, se debe de ingresar la cantidad resultante, dentro del período comprendido que indicaba anteriormente.

Puede pagarse la cantidad total, domiciliada o con pago en el banco con NRC de forma telemática, o fraccionar el pago en dos plazos (el 60% a la fecha de finalización del plazo de la presentación del impuesto y el 40% el 5 Noviembre).

Si el resultado de la declaración es una cantidad negativa, el contribuyente tiene derecho a solicitar la devolución de la cantidad que resulte a su favor, presentando el modelo 100 con solicitud de devolución a través de transferencia bancaria. También se puede renunciar a este derecho de devolución a favor del Tesoro Público.

Ten en cuenta que el importe de la devolución no podrá exceder la cuantía del cómputo de retenciones y pagos a cuenta realizados durante el año, la cantidad reflejada en la casilla 754 en concepto de pagos a cuenta más la suma, de ser positiva, entre las cantidades reflejadas en las casillas 756 y 757, de la declaración, relativas a las deducciones por maternidad.

Declaración de la Renta Autónomos en función de tu actividad

En función de la naturaleza de tu actividad y del régimen del IRPF al que te acojas como autónomo, tendrás que reflejar los gastos derivados del desarrollo de tu negocio en diferentes páginas del modelo D-100:

- Si tu actividad se encuadra en el Régimen de Estimación Directa, tendrás que cumplimentar el apartado E1, referente a actividades económicas.

- Estimación Objetiva o por módulos: apartado E2.

- Estimación Objetiva de actividades agrícolas, ganaderas y forestales: apartado E3.

Mis compañeros de Ayuda T Pymes estarán encantados de ayudarte a resolver tus dudas y todas las cuestiones relacionadas con la Declaración de la Renta de autónomos, algo delicado sobre todo teniendo en cuenta el año pasado, que tan diferente fue. Te dejo en buenas manos.